KONTAKTUJTE NAŠE SPECIALISTY

Potřebujete podporu s DPH Compliance službami:

Michał - Sales Specialist

Pokud provozujete společnost prodávající produkty mezinárodním zákazníkům a potřebujete komplexní služby pro vyrovnání DPH, zveme vás na bezplatnou konzultaci s naším odborníkem, který zodpoví všechny vaše otázky.

CO DĚLÁME

Služby DPH Compliance pro e-commerce

Registrace DPH v EU

Služba pokrývá celý proces související s přidělením místního daňového identifikačního čísla pro účely vyrovnání DPH nebo jeho odhlášení.

DPH v EU pro společnosti mimo Evropskou unii

Zajišťujeme všechny formality související s vyrovnáním a registrací pro DPH v EU pro společnosti mimo Evropskou unii. Pokud nemáte fiskální zastoupení, nabízíme službu založení společnosti v Polsku.

Registrace DPH OSS pro ty, kteří deklarují DPH v Polsku a Německu

Poskytujeme komplexní služby pro záležitosti související s povinnostmi DPH OSS, přizpůsobené vašim potřebám.

Vyrovnání DPH a podání přiznání k DPH

Je vaše společnost registrována k DPH v různých evropských

zemích?

Vyrovnáme vaši DPH a připravíme pro vás přiznání v každé zemi, kde jste

registrováni.

INTRASTAT reporting

Nabízíme komplexní služby související s INTRASTAT reportingem a poskytujeme podporu při sledování prahů v rámci EU.

EORI registrace pro

e-commerce prodejce

Nabízíme profesionální službu registrace EORI, přizpůsobenou specificky pro e-commerce. S amavat® rychle a efektivně získáte své jedinečné EORI číslo.

DPH daňové poradenství

amavat® nabízí podporu v oblasti DPH daňového poradenství a compliance. Spolupracujeme se sítí daňových firem po celé Evropě.

Pozdní registrace DPH v EU a zpětné vyrovnání DPH

Zaregistrujeme vás zpětně k DPH ve všech zemích, kde byla taková registrace vyžadována. Podáme všechna nevyřízená přiznání k vyrovnání.

Podpora pro e-commerce podniky

Komplexní služby vyrovnání DPH pro e-commerce

Využijte našich služeb a zapomeňte na stres z podávání přiznání k DPH navždy.

Kontaktujte násRozšiřte své podnikání v Evropě

Země, kde registrujeme k DPH:

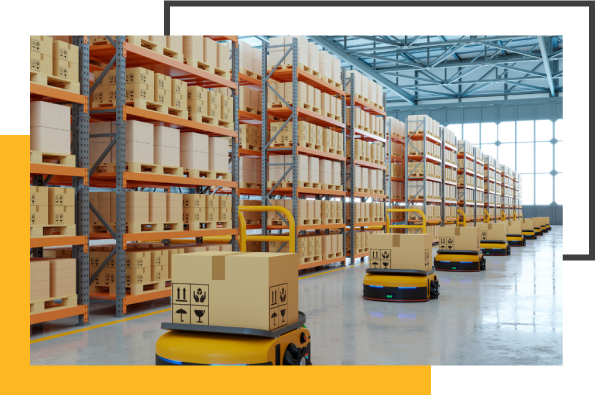

Amazon FBA (Fulfillment by Amazon)

Amazon FBA a registrace a deklarace DPH

Amazon FBA (Fulfillment by Amazon) je inovativní služba, která umožňuje e-commerce prodejcům outsourcovat logistické a skladovací procesy. Nicméně s dynamickým růstem e-commerce a globalizací, se objevily problémy související s registrací k DPH a daňovými deklaracemi. Správný přístup k těmto aspektům je klíčový pro zajištění souladu s daňovými předpisy.

Registrace k DPH:

Registrace k DPH v zemi, kde provozujete podnikání, je nezbytná při používání služby Amazon FBA. V závislosti na umístění vašeho Amazon tržiště, můžete být povinni se registrovat k DPH. Proces registrace se liší od země k zemi, proto je vhodné konzultovat daňového odborníka nebo využít profesionální služby k zajištění souladu s místními požadavky.

Deklarace DPH:

Provozování podnikání pomocí Amazon FBA přináší další výzvy související s deklarací DPH. Hodnotné produkty pohybující se mezi různými zeměmi vžadují přesnou dokumentaci a vykazování příslušných daňových částek. Nabízíme komplexní podporu v procesu registrace k DPH, podávání daňových přiznání a přizpůsobení se vyvíjejícímu se e-commerce prostředí.

Vyberte si pohodlí

Nechte amavat® vyřešit vaše povinnosti k DPH

S našimi službami se můžete soustředit na růst svého podnikání, s jistotou, že daňové záležitosti jsou řádně spravovány.

Kontaktujte násEFN, CE, nebo PAN-EU?

Řešení pro prodejce na Amazonu

EVROPSKÁ SÍŤ PLNĚNÍ

Sklad v JEDNÉ zemi a prodej na VŠECH Amazon tržištích

PRO ZAČÍNAJÍCÍ PRODEJCE

CENTRÁLNÍ EVROPSKÝ PROGRAM

Sklad v NĚMECKU, ČESKÉ REPUBLICE a POLSKU a prodej na VŠECH Amazon tržištích

POSUNUTÍ PRODEJE NA DALŠÍ ÚROVEŇ

PAN-EVROPSKÝ PROGRAM

Sklad ve VŠECH centrech plnění a prodej na VŠECH Amazon tržištích

PRO VELKÉ PRODEJCE

(1200+ položek/měsíc)

KONTAKTUJTE NAŠE SPECIALISTY

Máte zájem o partnerství?

Michał - Sales Specialist

Nabízí vaše společnost služby pro online prodejce? Chtěli byste

jim navíc nabídnout služby v oblasti souladu s DPH a další související služby v

Evropě?

Zveme

vás ke spolupráci s námi:

Podpora růstu vašeho podnikání

Proč si vybrat nás

Dedikovaná péče o zákazníky

Každý klient má možnost spolupracovat s dedikovaným zástupcem péče o zákazníky, který ovládá několik cizích jazyků. Navíc je podporován týmem odborníků, kteří jsou k dispozici pro pomoc.Naši kvalifikovaní daňoví poradci jsou vám k dispozici pro všechny záležitosti týkající se DPH, stejně jako v případě daňových auditů po celé Evropě.

Automatizace účetních procesů

Automatizací získávání dat pro daňová vyrovnání a integrací s tržišti nebo ERP systémy můžete ušetřit čas pro váš tým e-commerce, což vede k úsporám nákladů. Zároveň naše IT řešení umožňují přípravu přizpůsobených zpráv pro účetní a e-commerce oddělení.

Komplexní nabídka

Můžete se spolehnout na komplexní podporu pro účetnictví, mzdy, stejně jako registraci a vyrovnání DPH pro mezinárodní prodej, zásilkový prodej do zahraničí podle postupu DPH-OSS nebo Intrastat. Zároveň můžete počítat s naší podporou ve všech evropských zemích, což zajišťuje centralizované účetní a DPH služby pro vaše rostoucí e-commerce podnikání. Všechny nezbytné služby jsou konsolidovány na Klientském portálu, což usnadňuje efektivní finanční řízení vašeho podnikání.

Prémiová služba

Naše Prémiová služba zahrnuje dedikovanou podporu péče o zákazníky s přímým telefonickým kontaktem, 24/7 přístup k Klientskému portálu a nepřetržitý přístup k daňovým informacím. Navíc klienti dostávají Zákaznické informace, poskytující aktuální informace o nejnovějších právních a daňových změnách. Upřednostňujeme rychlé a přesné odpovědi na vaše dotazy a obavy.

Transparentní cenový systém

Představujeme atraktivní cenovou politiku, která není závislá na objemu transakcí. Nabízíme různé balíčky přizpůsobené velikosti podniků. Můžete se spolehnout na konzistentní, transparentní a stabilní ceny.

Nejvyšší bezpečnostní standardy

Poskytujeme podporu odborného týmu během daňových auditů, stejně jako analýzu komplexních DPH přiznání a opravy, pokud je to nutné. Zajišťujeme včasnost vašich vyrovnání s daňovými úřady a dohlížíme na to, aby vás neohrožovaly žádné finanční důsledky. Zároveň zaručujeme bezpečnost vašich dat, i v rámci našich automatizačních a integračních procesů. Máte možnost využít více než desetileté zkušenosti našeho týmu v oblasti polského i mezinárodního účetnictví.

S námi nemusíte hledat zprostředkovatele

O nás v číslech

trhu e-commerce

evropské síti

podaných s námi

zákazníků

tržišti na trhu

Naše lokality

Naše kanceláře pro soulad s DPH v Evropě:

RECENZE

Co říkají naši klienti

Individuální přístup, automatizace procesů a komplexní služby v oblasti registrace a vyrovnání DPH nás velmi uspokojují při spolupráci s amavat®.

Paulina Dziewulska

Vedoucí účetnictví

KAZAR

amavat® představuje profesionální přístup k vyrovnání DPH. Služby jsou komplexně zpracovány s důrazem na všechny aspekty vyrovnání DPH (např. pohyb zboží mezi sklady Amazonu). Přidělení individuální poradci a rychlá komunikace jsou výraznými pozitivními rysy spolupráce s amavat®.

CANPOL

Obrátili jsme se na amavat® po zklamání ze služeb jiného poskytovatele. Přechod práce na amavat® proběhl hladce ve všech zemích, kde působíme. Všechny naše potřeby byly zajištěny.

Timo Nicklas

Ředitel

Fashion2need GmbH

amavat® se okamžitě postaral o naše požadované registrace a během krátké doby. Následné podání v různých zemích bylo provedeno rychle.

Andreas Kremer

Majitel

Kremers-Schatzkiste

Naše registrace DPH jsou zpracovány profesionálně a včas. Zpětné zprávy byly profesionálně předloženy příslušným finančním úřadům.

Jukka Bruhn

Manažer

FDS GmbH

Personál amavat® reaguje na naše dotazy s velkou kompetencí. I složité problémy jsou uspokojivě vyřešeny.

Mike Meiser

Vedoucí účetního oddělení

itenga GmbH

Znalostní báze

Daňové a účetní novinky pro e-commerce

Buďte informováni o aktualizacích daňových předpisů a nejnovějších trendech v účetnictví e-commerce, DPH, stejně jako o postupech souvisejících s DPH Compliance.

FAQ

Často kladené otázky o

souladu s DPH pro e-commerce

Kdy je povinné se registrovat jako plátce DPH v jiné zemi EU?

Online prodejce je povinen se registrovat k DPH v evropské zemi jiné než té, kde má sídlo, pokud splňuje jednu z následujících podmínek:

- Překročení limitu, tj. pokud online prodejce provádí prodeje nad určitý limit prodeje a není registrován pro postup VAT-OSS, musí se registrovat k DPH v zemích, do kterých došlo k prodeji na dálku po překročení uvedeného limitu. S účinností od července 2021 je limit pro zásilkový prodej jednotlivcům 10 000 EUR ročně.

- Skladování zboží v zemi mimo zemi sídla společnosti: Když prodejce začne skladovat své zboží v zahraničí, měl by již mít aktivní DPH číslo v zemi, kde používá sklad. To platí i v případě, že se jedná o pronajatý sklad nebo sklad poskytovaný platformou, jako je Amazon v rámci modelu FBA Amazon.

Stojí za zmínku, že předpisy o DPH v Evropě se mohou lišit v jednotlivých zemích, a to jak v rámci Evropské unie, tak mimo ni. Proto je vždy doporučeno konzultovat s daňovým poradcem nebo daňovým úřadem v příslušné zemi, aby bylo možné získat přesné informace a pochopit všechny daňové povinnosti.

Musím se registrovat pro VAT-OSS?

Postup VAT OSS neboli "One Stop Shop" je dobrovolné vyrovnání DPH u prodeje na dálku pro podniky v EU, které prodávají zákazníkům B2C. Vstoupil v platnost 1. července 2021.

Hlavním principem tohoto systému je, že prohlášení a odpovídající daň jsou podávány daňovému úřadu v jedné zemi EU, a tento daňový úřad je zodpovědný za převod částky místním daňovým úřadům v jiných zemích EU. Vyrovnání transakcí je možné v jednom čtvrtletním prohlášení v EUR.

Registrace není povinná. Podnikatelé mají možnost, ale nejsou povinni se registrovat pro VAT-OSS ihned po zahájení online prodeje v zemích EU nebo po překročení prahu 10 000 EUR (netto). Důležité je, že limit se počítá kumulativně pro všechny země EU a na roční bázi.

Pro další informace navštivte: https://amavat.cz/information-about-one-stop-shop-oss/

Pokud mám místní DPH v zahraničí, mohu být registrován pro VAT-OSS?

Samozřejmě. Registrace pro postup VAT-OSS nevylučuje možnost mít aktivní místní DPH číslo v evropských zemích a naopak.

Společnost e-commerce se sídlem v Polsku se může ocitnout v situaci, kdy zasílá zboží jak ze svého domácího skladu, tak z Německa. Měřítko přeshraničního prodeje je významné a očekává, že rychle překročí limit 10 000 EUR netto nebo nechce riskovat jeho překročení bez aktivní registrace VAT-OSS. V takové situaci je společnost povinna se registrovat k DPH místně v Německu a zároveň, vzhledem k přeshraničnímu prodeji na dálku jednotlivcům, se může registrovat pro postup VAT-OSS.

Závisí poplatek za vyrovnání DPH na počtu transakcí?

Ne. V amavat® máme transparentní cenový systém, který nezávisí na počtu prodejních transakcí online prodejců.

I když povzbuzujeme každého z našich klientů, aby viděli růst svých prodejů a jejich podnikání prosperovalo, měřítko těchto prodejů nemá vliv na předplatné poplatek.

Co je to DPH EU?

Jedná se o evropské číslo DPH, které je vyžadováno pro každou obchodní transakci v rámci Evropské unie. K jeho získání je nutné registrovat se jako plátce DPH u daňového úřadu. V Polsku je pro tento účel nutné vyplnit dokument zvaný VAT-R.

Jakmile je číslo DPH EU získáno, umožňuje ověřit, zda je konkrétní zahraniční společnost aktivním plátcem daně.

Toto číslo také pomáhá vyhnout se zdanění transakce podle sazby z země protistrany.

Je také třeba pamatovat na to, že společnosti, které byly osvobozeny od DPH, jsou povinny aktualizovat výše uvedený formulář VAT-R.

Pokud chcete ověřit, zda je protistrana plátcem DPH v EU, můžete použít vyhledávač Evropské komise ve formě VIES online nástroje.

Co je Intrastat a musím ho podávat?

Intrastat je v podstatě seznam všech transakcí uvnitř společenství zahrnujících výměnu zboží mezi společností a dalšími podniky. Podnikatelé jsou povinni poskytovat informace o dovozu a vývozu zboží do zemí Evropské unie. Lze říci, že to je hlavní účel, pro který byl Intrastat vytvořen.

Pokud vaše společnost působí na trzích Evropské unie, jednou z vašich povinností je podávat prohlášení Intrastat, ale pouze pokud hodnota obchodu se zbožím se zeměmi EU překročí specifické prahy stanovené v jednotlivých státech během kalendářního roku (reportovacího roku) nebo, co je důležité, v roce předcházejícím reportovacímu roku.

Pokud potřebujete podporu v této oblasti, rádi vám pomůžeme. Kontaktujte nás.

Co je EORI a potřebujete ho?

EORI (Economic Operator’s Registration and Identification) je komunitní systém pro registraci a identifikaci ekonomických subjektů. Toto číslo musí mít všechny subjekty registrované v EU, které zasílají zboží do třetích zemí, stejně jako subjekty registrované mimo Unii, které plánují dovážet zboží do EU. Všechny subjekty registrované v EU, které zasílají zboží do třetích zemí, a subjekty registrované mimo EU, které plánují dovážet zboží do EU, musí mít toto číslo.

Je zásadní požádat o číslo EORI před zahájením exportu prodeje nebo dovozu zboží mezi Evropskou unií a zeměmi mimo Unii. Proč? Protože číslo EORI bude vyžadováno při první celní operaci.

Číslo EORI je jedinečné, přidělené pouze jednou a platné v celé EU. Všechna přidělená čísla EORI lze ověřit na webu https://ec.europa.eu/taxation_customs/dds2/eos/eori_validation.jsp?Lang=en.

Stojí za zmínku, že kvůli Brexitu obchodování mezi Evropskou unií a Spojeným královstvím také vyžaduje, aby podniky měly číslo EORI. Ve skutečnosti jsou potřeba dvě čísla EORI:

- Evropské – pro zboží opouštějící EU

- Britské - pro zboží vstupující do Spojeného království.

Pro více informací o této záležitosti se neváhejte obrátit na jednoho z našich odborníků během nezávazné konzultace na https://amavat.cz/kontakt.

Jak dlouho trvá proces registrace k DPH v Evropě?

Proces registrace k DPH v evropských zemích může trvat od několika týdnů až po několik měsíců, v závislosti na zemi registrace a načasování procesu.

V Polsku je proces registrace k DPH relativně efektivní. Nicméně v jiných evropských zemích byste měli očekávat alespoň několik týdnů čekání na číslo DPH po podání žádosti o registraci. V zemích jako Španělsko a Itálie byste měli očekávat až několik měsíců čekání.

Je důležité poznamenat, že během prázdninových období je tento proces často zpomalen kvůli dovoleným na úřadech. Podobné to může být ve čtvrtém čtvrtletí roku, kdy e-commerce zažívá své nejvyšší obraty a je zvýšený zájem o mezinárodní expanzi, poptávka po zahraniční registraci k DPH je vyšší.

Jak dlouho trvá proces registrace k DPH-OSS?

Proces registrace k DPH-OSS trvá několik pracovních dnů od podání žádosti.

Na rozdíl od domácího DPH, DPH-OSS nezahrnuje vydání dalšího identifikačního čísla. Daňový poplatník obdrží potvrzení o registraci pro proceduru DPH-OSS.

Jaký je rozdíl mezi Amazon FBA a FBM?

Amazon FBA (Fulfillment by Amazon) je služba nabízená Amazonem svým prodejcům, která jim umožňuje prodávat produkty po celém světě s podporou logistiky Amazonu.

V modelu FBA se Amazon stará o balení a přepravu, stejně jako o následné zpracování zásilek. Výhodou tohoto řešení je přístup na největší světové trhy, což vede ke zvýšení prodeje. Prodejci se nemusí starat o organizaci skladových prostor nebo včasnost dodání zboží.

Největší výhodou Amazon FBA se zdá být přenesení odpovědnosti za přepravu a přípravu produktů z prodejce na Amazon. To nejen mění způsob fungování online obchodů, ale také ovlivňuje finanční aspekty. Je důležité zvážit, že povaha účetních postupů se může také změnit.

Na druhou stranu, Amazon FBM, nebo Fulfillment by Merchants, je model spolupráce nabízený Amazonem pro prodejce, kteří preferují zasílání zboží ze svých vlastních skladů. V podstatě, výběrem Amazon FBM, je prodejce odpovědný za skladování, balení, přepravu a doručení produktů zákazníkům.

Co je to "reverse charge"?

Jedná se o tzv. "mechanismus přenesení daňové povinnosti". Může k němu dojít při prodeji.

Reverse charge při nákupu:

Pokud polský podnik obdrží fakturu označenou jako

"reverse charge", je povinen zaplatit a vyrovnat DPH. Tato povinnost tedy spočívá na kupujícím

služby nebo zboží na základě tzv. "samovyměření".

Reverse charge při prodeji:

Je důležité poznamenat, že mechanismus přenesení

daňové povinnosti se vztahuje pouze na prodeje uskutečněné společnostem registrovaným jako

aktivní plátci DPH. V Polsku je povinnost "reverse charge" uvedena v článku 106e, odstavec 1,

bod 18 zákona o DPH. K tomu dochází, když společnost fakturuje dodávku zboží nebo poskytování

služeb, za které je kupující zboží nebo služeb povinen vyrovnat DPH.

Pro uplatnění mechanismu přenesení daňové povinnosti musí být splněny následující podmínky:

- A. Dodávka zboží nebo poskytování služeb podléhá DPH v jiné zemi než v Polsku.

- B. Předpisy této jiné země stanoví, že povinnost vyrovnat DPH za dodávku zboží nebo služeb dokumentovaných danou fakturou by měla být uložena na kupujícího zboží nebo služeb.

Je také důležité si uvědomit, že pokud polský podnik poskytuje služby plátci DPH z jiné země EU nebo se zapojuje do vnitrounijních pořízení zboží, je povinen předložit měsíční souhrnnou informaci VAT-UE finančnímu úřadu, kde vzniká daňová povinnost.